Analysen

ETF Check 2: Nasdaq 100, XLK & Apple: Korrektur & Impuls getroffen!

In meinem Fachbeitrag vom 16. März hatte ich frühzeitig vor einer überfälligen Marktbereinigung im Technologiesektor gewarnt. Das übergeordnete technische Bild war klar: Der Nasdaq 100, der Sektor-ETF XLK sowie Schwergewichte wie Apple hatten über Monate hinweg einen überdehnten Impuls vollzogen – und der Bruch über die Value Area High des Jahres 2024 konnte nicht nachhaltig verteidigt werden. Solche Fehlausbrüche sind in der Markttechnik oft das erste Anzeichen institutioneller Distribution. Und genau dieses Szenario ist inzwischen eingetreten – mit bemerkenswerter Präzision.

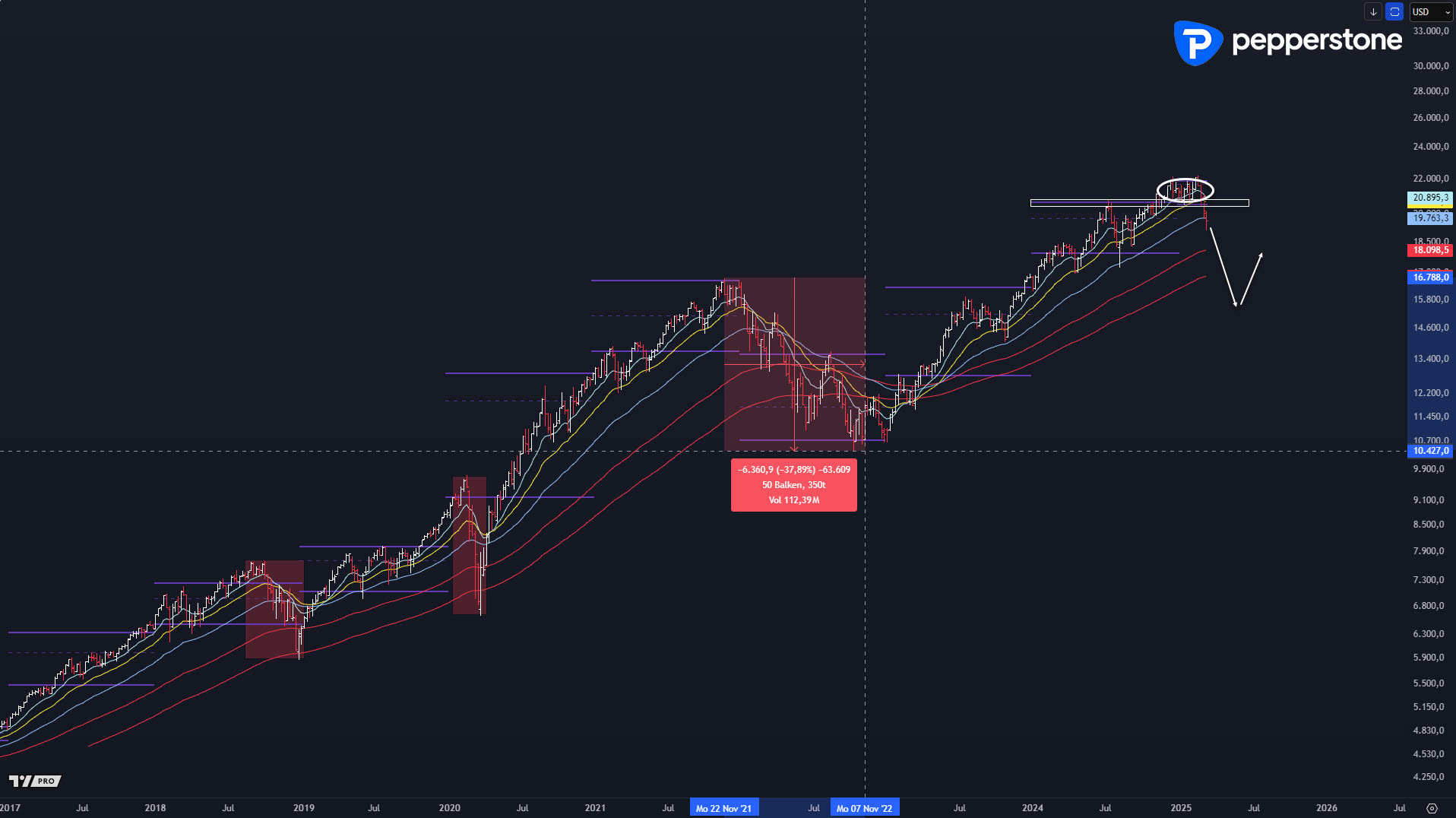

Nasdaq 100: Value Area High absorbiert – klassische Umkehrstruktur

Damals notierte der Nasdaq auf einem erhöhten Niveau, nachdem er zuvor einen Fehlausbruch über die Value Area High 2024 vollzogen hatte. Doch anstatt Anschlusskäufe zu generieren, kam es zur sogenannten Absorption – ein Hinweis darauf, dass die Käuferseite erschöpft war und institutionelle Akteure begannen, Abgabedruck aufzubauen. Ich hatte in meiner Analyse explizit darauf hingewiesen, dass bei einem Re-Entry in die Value Area eine tiefergehende Korrektur bis an den volumengewichteten Durchschnitt zu erwarten sei.

Die Realität bestätigte genau dieses Playbook: Der Nasdaq fiel mit hoher Dynamik um rund 19 %, prallte dann punktgenau an der genannten AVWAP-Zone sowie der Value Area High aus den Jahren 2021 und 2023 ab – und leitete von dort aus eine ebenso dynamische Erholung ein. Eine technische Bewegung, die in ihrer Struktur nahezu lehrbuchhaft war.

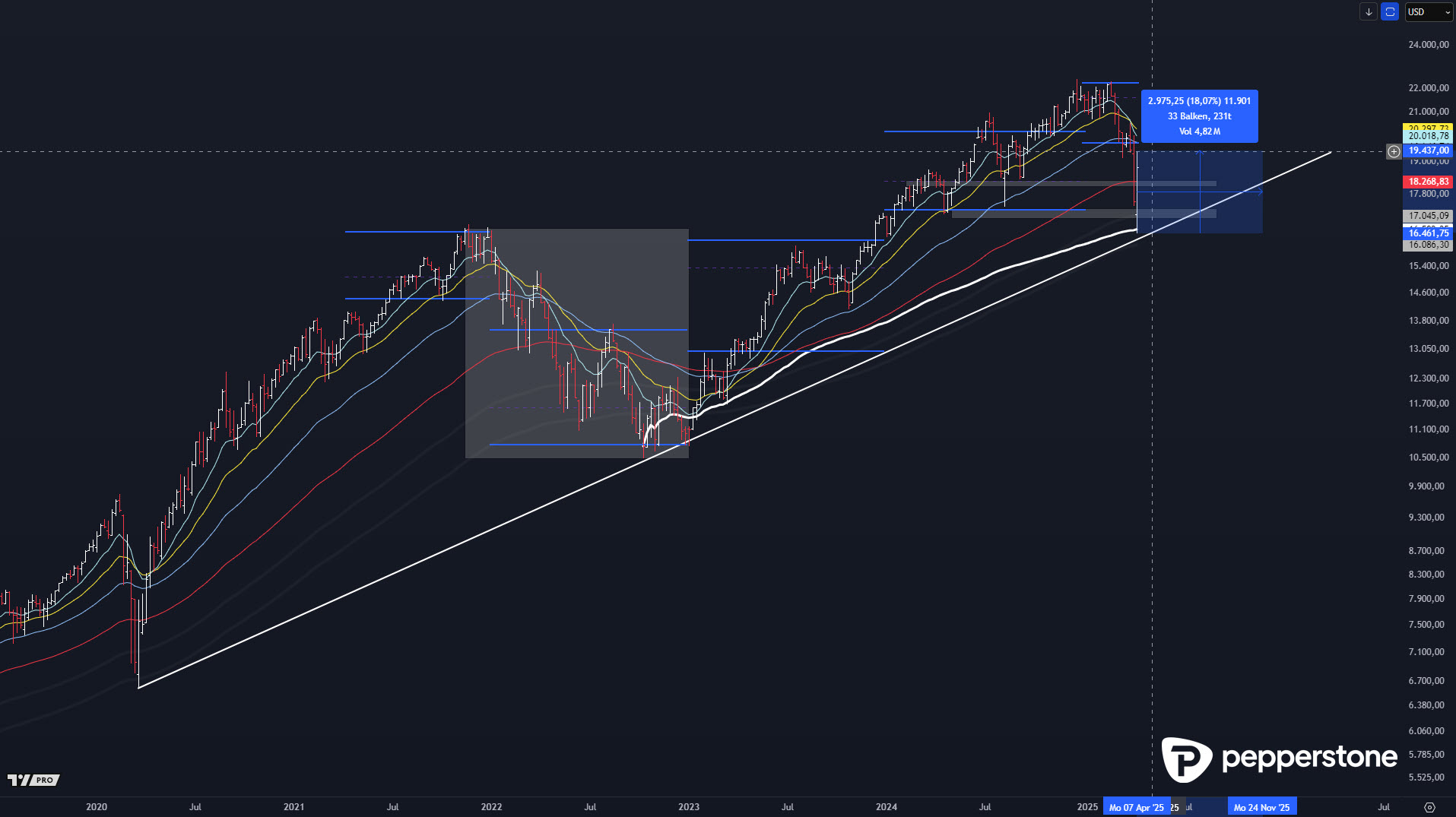

Technologiesektor (XLK): Korrektur sauber ins Ziel gelaufen

Auch der XLK – der ETF auf den Sektor der US-Technologiewerte – zeigte nahezu deckungsgleiches Verhalten. Nach einer ähnlich überzogenen Aufwärtsphase traf auch dieser ETF auf den volumengewichteten Durchschnitt vom Oktober 2022, der exakt bei 182 USD lag. Dort zeigte sich eine klare Stabilisierung. Obwohl der Sektor Year-to-Date mit -15 % noch im negativen Bereich liegt, ist die technische Basis für einen weiteren Aufwärtsschub geschaffen.

Wichtig ist: Übergeordnete Trends werden nicht durch temporäre Rücksetzer gebrochen. Im Gegenteil – solche Korrekturen sind oft Voraussetzung für gesunde Anschlussbewegungen. Wer ausschließlich auf kurzfristige Schwankungen schaut, verkennt das institutionelle Setup, das sich hier formiert.

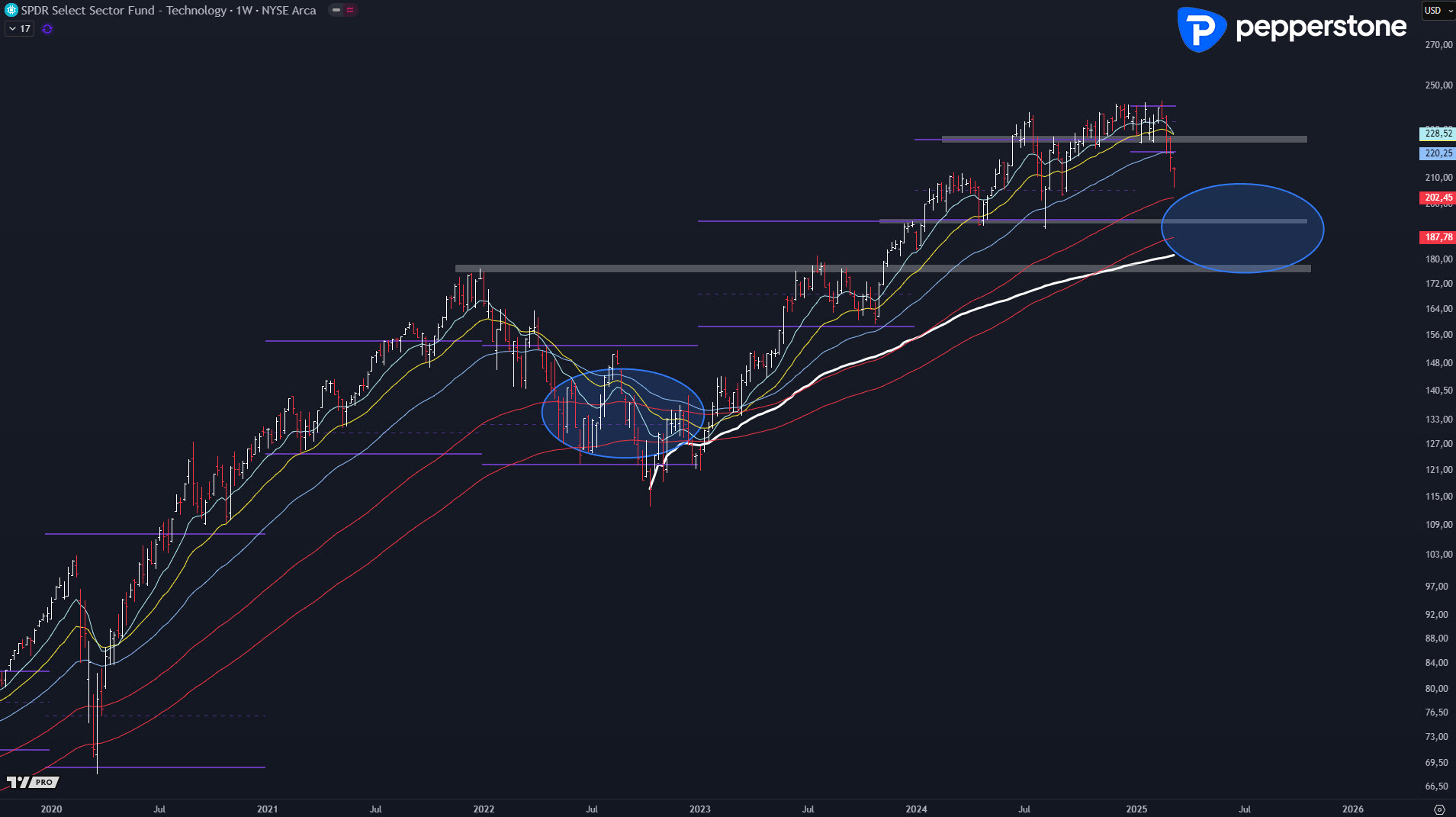

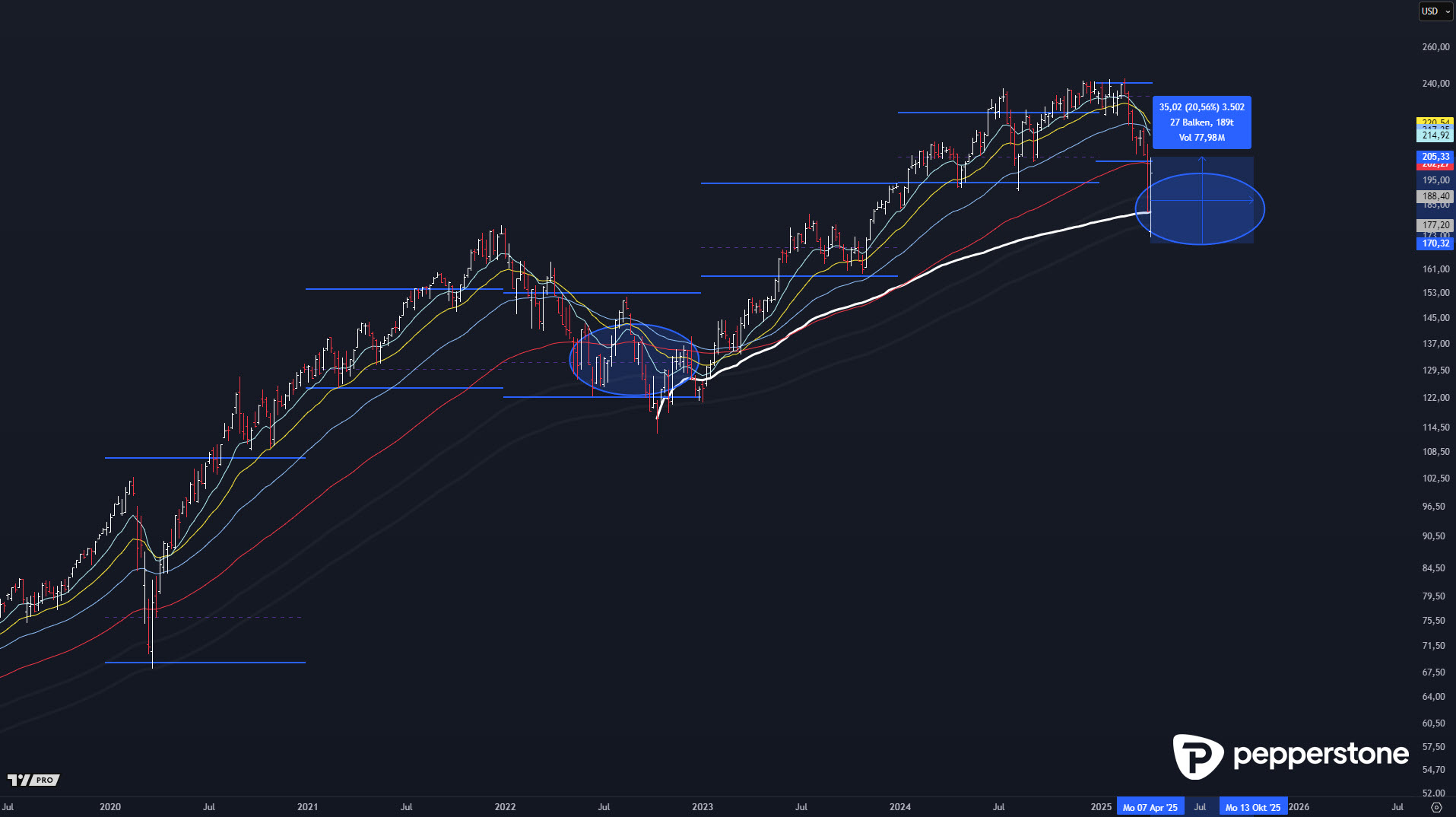

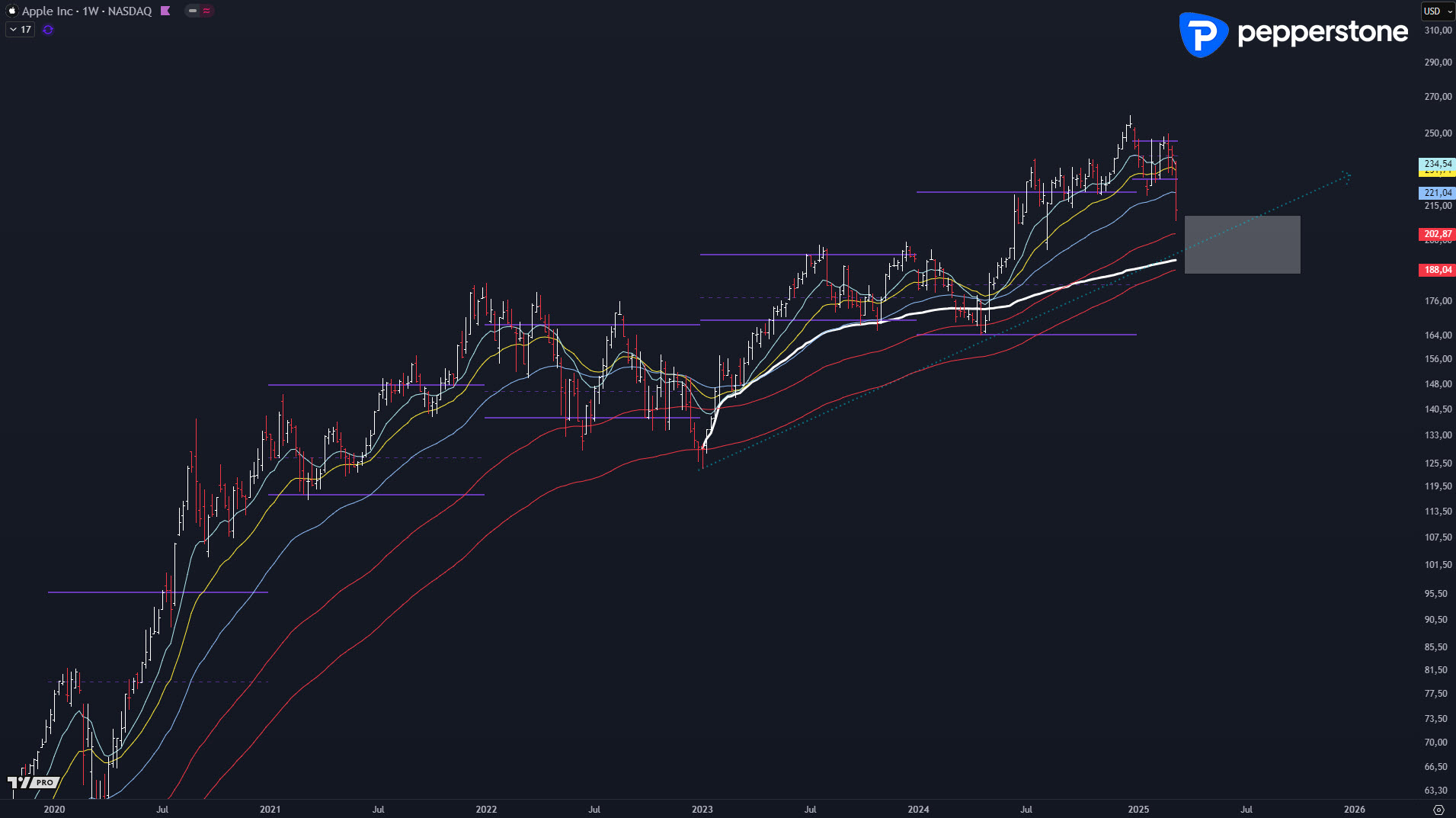

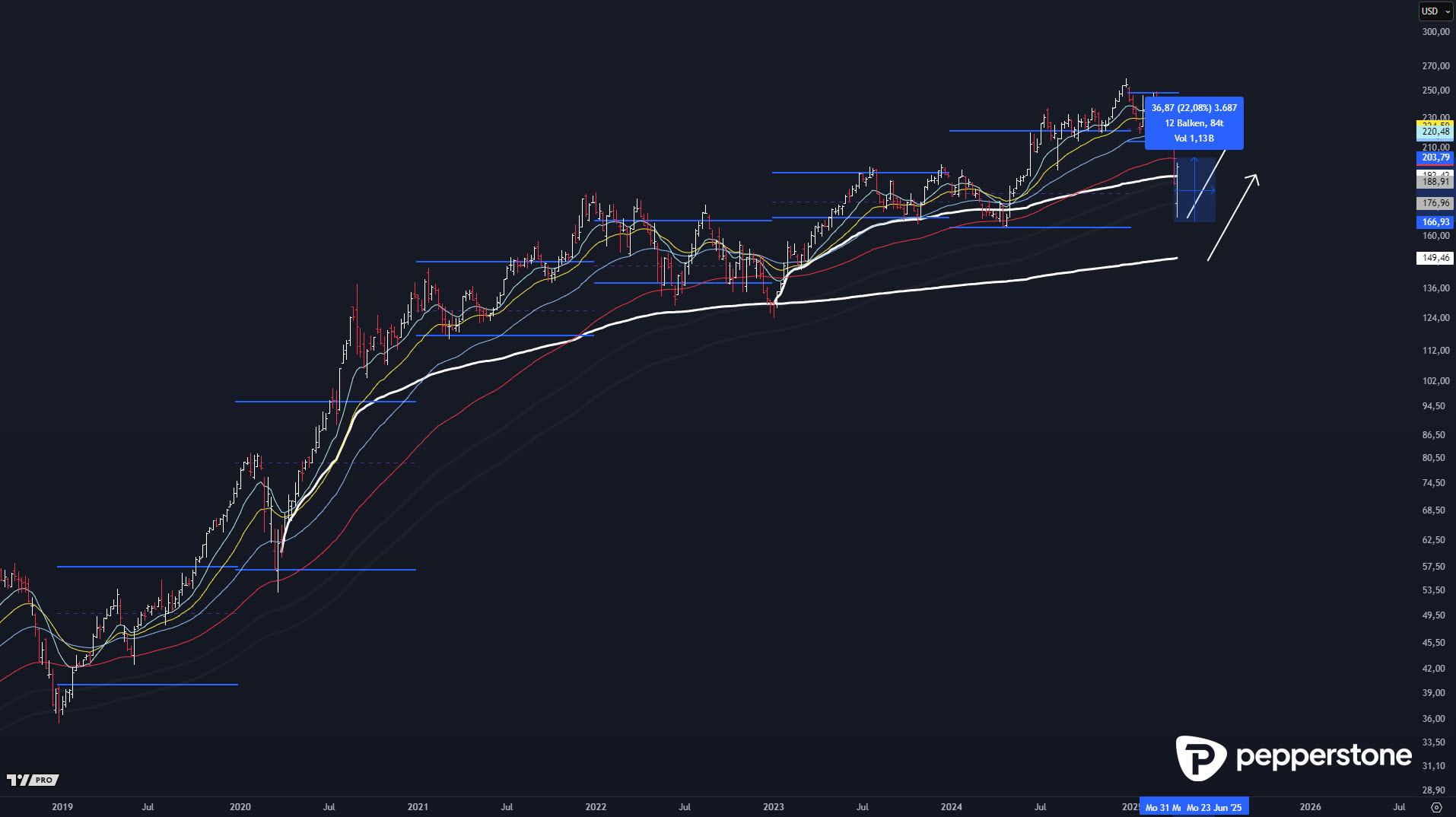

Apple: Korrektur und Impuls getroffen!

Apple bildete innerhalb dieses Sektors ein Paradebeispiel für das Verhalten institutioneller Marktteilnehmer. Auch hier konnte die Value Area High des Vorjahres nicht gehalten werden, es kam zum Pullback – und anschließend zum kontrollierten Abverkauf. Ich hatte bereits frühzeitig eine Zielzone zwischen 188–180 USD genannt, die präzise erreicht wurde.

Apple: Musterbeispiel für einen institutionellen Stop-Run

Besonders relevant ist der Bereich zwischen 163–160 USD, in dem sich mehrere technische Marken überlagern: Value Area Low 2023, Value Area High 2022 sowie wichtige AVWAP-Zonen. Sollte Apple diesen Bereich nochmals anlaufen – etwa im Rahmen eines finalen Abstauber-Moves – rechne ich erneut mit einem klassischen institutionellen Stop-Run: Unterstützung wird sichtbar gebrochen, Privatanleger werden ausgestoppt, Liquidität freigesetzt, und professionelle Marktteilnehmer steigen verdeckt ein. Dieses Setup hat sich in der Vergangenheit mehrfach bestätigt – und bleibt auch jetzt hochrelevant.

Ausblick: Korrekturen eröffnen neue Chancen – Strategische Geduld gefragt

Sowohl der Nasdaq 100 als auch XLK und Apple haben ihre vorgezeichneten Zielzonen erreicht. Die technische Bereinigung ist erfolgt, der Boden wurde gesetzt, die erste Erholungsphase läuft. Sollte es zu weiteren Rücksetzern kommen – sei es durch geopolitische Spannungen oder erneute Unsicherheit rund um Trumps Zollpolitik – bleiben die genannten Volumenmarken (vor allem im Bereich der AVWAPs) als technische Auffangzonen aktiv.

Für Anleger bedeutet das: Jetzt ist nicht die Zeit für Hektik, sondern für strategische Vorbereitung. Die Märkte bewegen sich klar entlang institutioneller Spielregeln – und wer sich an diesen Strukturen orientiert, erkennt frühzeitig, wo das Spiel wirklich entschieden wird.

Fazit: Technische Präzision – institutionelle Muster klar sichtbar

Die Bewegung im Technologiesektor der letzten Wochen hat gezeigt, wie wirkungsvoll das Zusammenspiel aus Value Areas, AVWAPs und Marktmuster-Analyse sein kann. Die erwartete Korrektur kam mit hoher Präzision, die Schlüsselzonen wurden punktgenau getroffen, und die Reaktion spricht eine klare Sprache: Das institutionelle Playbook hat sich erneut bewährt.

Wer dieses Setup versteht, erkennt: Es sind nicht die Nachrichten, sondern das Volumenprofil, das den Ton angibt.

Herzliche Grüße aus Berlin,

Dennis Gürtler.

Related articles

Bei diesem Artikel handelt es sich um eine Werbemitteilung. Diese Information wurde von Pepperstone GmbH bereitgestellt. CFD sind komplexe Instrumente und beinhalten wegen der Hebelwirkung ein hohes Risiko, schnell Geld zu verlieren. Zwischen 74 % und 89 % der Kleinanlegerkonten verlieren beim Handel mit CFD Geld. Sie sollten überlegen, ob Sie verstehen, wie CFD funktionieren und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren. Zusätzlich zum untenstehenden Haftungsausschluss enthält das auf dieser Seite enthaltene Informationsmaterial weder eine Auflistung unserer Handelspreise noch ein Angebot oder eine Aufforderung zu einer Transaktion in ein Finanzinstrument. Pepperstone übernimmt keine Verantwortung für die Verwendung dieser Kommentare und die daraus resultierenden Folgen. Es wird keine Zusicherung oder Gewähr für die Richtigkeit oder Vollständigkeit dieser Informationen gegeben. Folglich trägt der Anleger alleinverantwortlich das Risiko für einzelne Anlageentscheidungen. Jede angebotene Studie berücksichtigt nicht das Investment spezifischer Ziele, die finanzielle Situation und die Bedürfnisse einer bestimmten Person, die sie empfangen kann. Sie wurde nicht in Übereinstimmung mit den gesetzlichen Vorschriften zur Erstellung von Finanzanalysen erstellt und gilt daher als Werbemitteilung im Sinne des Wertpapierhandelsgesetzes (WpHG).